400-123-4567

- 网站首页

- 关于BOB全站APP

-

-

-+

-

-

-+

- 人才招聘

- 在线留言

- 联系BOB全站APP

BOB全站国内彩电市场正在经历一轮空前的“减量过程”:从2016年的高峰,年销量近5000万台,到预期2022年的低谷3500+万台。缩量市场行情,导致行业竞争格局也在迅速调整。其中,品牌市场结构是变化最大的部分。

目前,国内彩电行业的品牌结构,表现为“欢迎新品牌”,但是强者恒强和本土品牌占绝对主导的结构。

洛图科技(RUNTO)2022年上半年研究报告显示,小米、海信、TCL、创维、长虹、海尔、康佳、华为等8大本土品牌,在行业整体规模低迷的背景下,合计销售量增长了4.3%,达到94%的市场占有量。

其中,前四名的小米、海信、TCL、创维等合计市场占有量高达近73%,市场头部优势明显。更为重要的是,目前市场中小米、海信的份额都超过2成——即小米、海信作为第一集团的优势明确,TCL、创维作为1.5线集团的地位也非常稳固。而行业第五到第七名长虹、海尔、康佳等第二集团的三大品牌上半年共出货318万台,合计份额已经下降到18.6%

作为行业第8名的华为,则上半年销量为80+万台,市场占有率为4.7%。这个市场占有率大约是行业第一名小米的五分之一。此外,索尼、夏普、三星、飞利浦等外资品牌,荣耀、Oppo等其它新兴品牌,市场占有率都在1%以下,或者1%附近。

以上分析可以看到,国内彩电市场的格局非常有意思:第一,大牌龙头非常强势,对比末尾的外资牌品牌“以一敌十”都是谦虚的说法。第二,行业整体的梯队分层非常明确,每一层之间的销量规模都是断崖式的跳跃;第一和第1.5集团的品牌份额至少都是第二集团的两倍;第二集团单一品牌则是基本接近“其它品牌”阵营玩家的总和份额。

第三,国内彩电市场的“龙头聚焦”、“强者恒强”格局,并不拒绝“新品牌”。比如,小米系本身就是一个5年内崛起的新品牌;华为、荣耀、BOB全站Oppo的成长率也都较高——这或许与这些品牌基数小有关系,但也的确反应出“强者恒强”下,消费者对新品牌并不排斥。对此一个有意思的观点是,本土彩电企业很多老牌不行、外资巨头不行,是因为消费者本就品牌忠诚度低,且这些品牌或者在市场策略上、或者在品牌价值上存在短板;而一些本土品牌的领先性,也并非由更高的品牌忠诚度实现,而是因为更精准的抓住了消费者的需求,在细分市场上产品布局更为精准。

即,高度向头部品牌集中的市场份额,与低品牌忠诚度是相伴随的。这就决定了国内彩电市场依然是“竞争激烈”的市场。这也为新品牌的崛起提供了“可能性”。

从整体的集团阵营看,国内彩电市场的份额在日趋向第一集团集中。但是,如果从第一集团内部看,事情又是另一个样子:

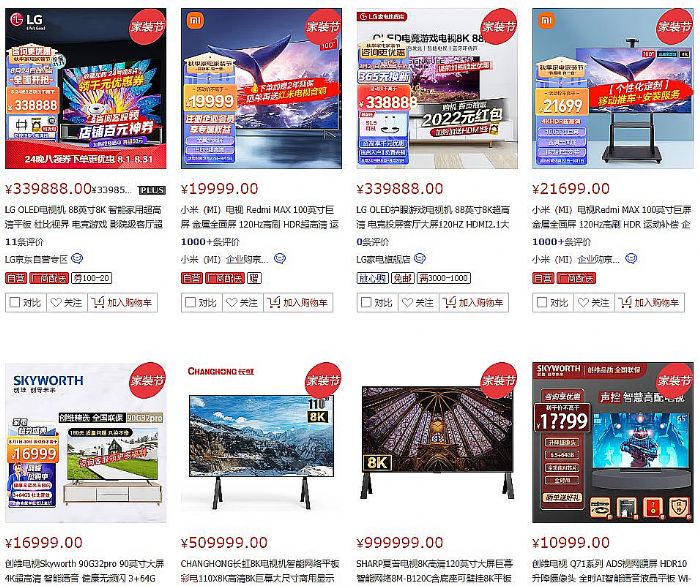

即,小米、海信、TCL、创维都是双品牌运作。小米有红米、海信有VIDDA、TCL有雷鸟、创维有酷开……或者说,第一集团阵营的超强市占率,实际上是8个品牌拿下的。如果以此为基数计算,国内彩电市场活跃的品牌量就会大增,所谓的头部单一品牌份额优势也会大幅下降。

四大一线集团品牌,都采用子品牌战略,充分说明国内彩电消费市场的“差异性”需求:包括产品技术特点上的差异性、产品价位上的产异性,以及更核心的品牌文化调性上的差异性。特别是年轻一代、Z世代消费者,对新兴品牌的认可、对年轻态文化内涵的认可,正在成为塑造行业品牌格局的最大变量。

例如,上半年彩电市场,增量较高的品牌,VIDDA、雷鸟、华为、荣耀、Oppo等都具有“年轻”消费者市场“概念”。相反,外资彩电巨头很难单独为国内市场推出“子品牌”。外资品牌往往具有比国内传统彩电品牌更为“古老”的品牌历史。这些历史传统,可能在一部分中老年用户看来是历史积淀、是可信任感;但是对于年轻消费者却可能认为,无论是平板显示、现代数字IC,还是智慧系统等智能电视“组成部分”都是“新时代全新技术”,古老的品牌未必有多少“硬核优势”,反而品牌溢价明显——即品牌自身更为高傲,不够亲民,亦与年轻消费者难以达成从技术到文化端的共鸣。这种局面,决定了外资彩电品牌在国内市场的地位每况愈下。

“规模市场和平价产品是一件事情的手心手背,不可分割。”——当外资品牌份额有限时,其必然更依赖于单台产品更高的溢价和利润,也就进一步失去了平价产品线、失去了规模市场。这已经形成一种恶性循环。

形成对比的是,本土品牌、尤其是头部品牌,在追求更高端产品和更新技术产品市场地位的同时,通过年轻态子品牌(虽然这些子品牌的定位也略有差异),实现了“主品牌向上、新品牌下潜年轻一代”的双向突破。这与其销量规模的领先,形成了正向反馈循环。

也就是,从品牌忠诚度看,国内彩电市场是一个“欢迎新品牌”的格局;但是,从彩电企业自身的策略看,依然是“强者很强”的格局。强者,依靠子品牌,在细分市场、年轻性品牌文化上,获得了更多的资源优势。市场竞争实际已经进入“组合拳”与“刺客战略”的博弈阶段。

彩电头部品牌的子品牌战略,实际导致了一个新的技术性格局:同一套产品技术方案,向不同的侧重优化后,很可能在两个品牌下,推出相似却又有显著差异的产品线。这种策略,导致双品牌的企业,都具有更为精细、组合度更高的“市场战略”。

相比而言,无论是华为这样的新秀、还是索尼这样的传统大佬,因为总销量有限,其能够提供的产品差异性也就更有限。例如,索尼2022年新品包括W-OLED、QD-OLED、MINI-LED、普通液晶等不同技术的产品,但是从市场定位看却都是“旗舰”。即消费能力上的精准细分决定了索尼再多的、在全面的技术线布局,还是要在狭窄的高端市场“玩一线之争”。

相对于将海外产品引入国内市场的传统巨头品牌,产品种类更为齐全的特点;本土新秀品牌,如华为、荣耀、Oppo等,不仅市场目标区间更为集中,且在技术线的配备上、乃至于型号总量上都更改为“有限”,是真正的靠“一两个爆款”拉量能的战略。

但是,本土新秀品牌的“聚焦”战略,并非较外资巨头的“聚焦”战略就一无是处:本土创新品牌,从已经逐渐淡出市场的乐视、到今天的行业老大小米,或者正在发力的华为、荣耀、Oppo等,从一开始都在坚持“本土生态”战略:包括1.内容生态、2.AIOT互联生态两个方面,其产品的本土化程度更高、应用端更接地气。而外资巨头一旦在国内市场份额有限,又缺乏其它关联产品的份额支撑,其本土化智慧生态建设就遭遇了瓶颈。从这一点看,外资彩电多数是单靠引入国外型号,在硬件优势支撑下,打拼个别细分市场的“独行刺客”战略。而国内品牌,份额高的自然是完整攻击线上的集团冲锋组合拳;即便新兴品牌的爆款战略背后,也蕴藏着一个生态型组合拳。

也恰是这种玩法的不同,结合本土显示产业链日益崛起、在技术和上游供给等更深层面,占据了先手优势;国内彩电圈的竞争越来越是“本土内战、外资打酱油”的格局。且本土内战之中,也呈现出“特色新兴品牌和传统一线巨头组合拳竞争”下的两极分化,并伴随中间品牌——即无力打综合性组合拳,又不甘心只做单一爆款的品牌——处于持续衰落过程之中。

对此,有研究认为,未来的彩电行业品牌格局可能类似于今天的手机市场:一线大牌通过子品牌战略,持续在总量和细分市场占据优势;但是也存在一部分差异化品牌,虽然总体规模不大,但在精准市场能够获得很高的认可。至于外资品牌是否会涌现出,如手机中的苹果这样的优势品牌,取决于外资品牌能否出现能够良好融入国内智能电视生态战的品牌:这与苹果手机的核心竞争力不仅在于硬件,也更在于生态圈的价值是一样的。

综上所述,国内彩电品牌在市场减量的格局下,表现出更多的“分化趋势”。不同企业的市场地位差距日益扩大。但是,与此同时,市场并不拒绝新秀品牌崛起,且头部品牌纷纷玩起子品牌战略,构成了行业“分合之间的循环大戏”。

观大道自然行健,察小微宇众齐思。剥茧寻跟取真经,谈笑弘时納建言。视观察中国互联网唯系统关注高端视听影像产业发展根本规律的新闻栏目。

BOB全站

BOB全站